とある件に関連して、のれんの償却期間について調べていました。その結果は、以前に調べたときとは様子が変わっていましたよ。

そこで、調査の結果とともに、のれんの償却期間についての考え方を共有しますね。

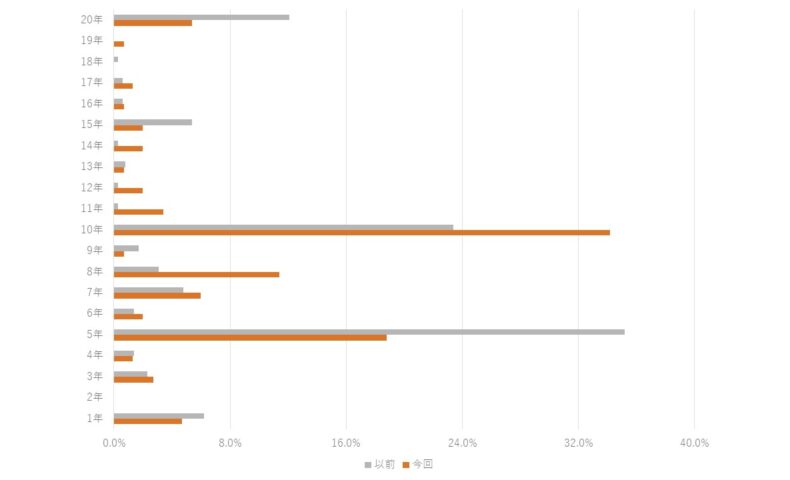

■以前の調査結果

のれんの償却期間に関する調査結果は、2018年に発売した拙著『M&A会計の実務』で披露したことがあります。

調査の対象は、決算日が2007年3月31日後から2016年3月31日までに到来した上場企業が提出した有価証券報告書です。ここから、連結財務諸表における企業結合関連の注記のうち「取得による企業結合が行われた場合」から、正ののれんが計上された事例を抽出しました。

その結果は、次のとおりです。ただし、今回の調査に合わせるため、「構成比」は償却期間が明確なものに限定して算定し直しています。

| 順位 | 償却期間 | 構成比 |

|---|---|---|

| 1 | 5年 | 35.2% |

| 2 | 10年 | 23.4% |

| 3 | 20年 | 12.1% |

| 計 | 70.7% |

このように、5年、10年、20年の償却期間が、全体の7割を占めていました。

■今回の調査結果

今回も、上場企業が提出した有価証券報告書を対象とするとともに、連結財務諸表における企業結合関連の注記のうち「取得による企業結合が行われた場合」から、正ののれんが計上された事例を抽出した点は同じです。

違うのは、調査期間。調査対象の決算日を2022年3月31日とピンポイントと絞った点が異なります。この結果は、次のとおりです。また、全体像はブログのトップにアップしたとおりです。

| 順位 | 償却期間 | 構成比 |

|---|---|---|

| 1 | 10年 | 34.2% |

| 2 | 5年 | 18.8% |

| 3 | 8年 | 11.4% |

| 計 | 64.4% |

以前の調査と比較して、構成比が大幅に増加した償却年数は、10年(10.8ポイント増加)、8年(8.3ポイント増加)、11年(3.1ポイント増加)でした。一方、構成比が大幅に下落した償却年数は、5年(16.4ポイント減少)、20年(6.7ポイント減少)、15年(3.3ポイント減少)でした。

大きな傾向としては、5年、15年、20年を採用する企業が減少したのに対して、10年や8年を採用する企業が増加したといえます。ざっくりといえば、10年前後に収斂しているといえるでしょう。

もちろん、以前の調査期間が10期間分を一括して対象としていることから、定点観測ではないため、その間の変動まではつかめません。何かしらのトレンドがあったとしても、それが均された結果となっている可能性も否定できません。

■企業価値評価の観点

いずれの調査も、「取得による企業結合」すなわち買収を対象としています。基本的には企業価値評価に基づき、買収の価格が決定されているでしょう。企業価値について、極めて平易かつ本質的に解説している本に、『バリュエーションの教科書―企業価値・M&Aの本質と実務』があります。著者は、グロービス経営大学院教授の森生明サンです。

企業価値は、一般的に「キャッシュ・フロー×(割引率-成長率)」として算定されます。この本では、これを展開することで、次のようなシンプルな算式として説明しています。

企業価値=足元の利益・キャッシュフロー×倍率

例えば、10億円の買収価格は、1億年の利益の10年分として考えることができます。一方で、のれんは単体では評価できないため、それが生じた事業とともに評価せざるを得ません。

ここで、のれんの償却が将来の収益と対応させるための費用配分であるとするなら、この例での償却期間は10年が適当と考えることができます。利回りでいえば、年10%。資本コストを8%とするなら、良い感じの水準です。

一方で、5年の償却期間では、利回りは20%です。5年で買収価格の全額を回収しようとするため、自ずとそういう計算になります。海外の企業や特殊な事業でない限り、20%の利回りなんて、買収する企業でも出していないのではないでしょうか。

そのため、5年の償却期間が10年にシフトしていった流れは合理的だと受け取れます。もちろん、個々の案件では異なる結果もあるのでしょう。それは別として、マクロ的には納得が行く話。

■のれんは償却すべきなのか

企業価値評価に基づき決定された買収価格があり、また、それと純資産との差額からのれんが生じます。これを踏まえると、毎期、企業価値評価を行った結果と関連する簿価とを比較する会計処理が、ファイナンスの実務に馴染むのではないでしょうか。

つまりは、のれんは非償却とすること。「非償却」なんて話を持ち出すと、反論が来そうですね。そういうボクも、実は昔は、のれんの償却派でした。

しかし、企業価値評価を知れば知るほどに、のれんの償却には違和感を覚えます。昨年の2022年に発売になった拙著『伝わる開示を実現する「のれんの減損」の実務プロセス』の執筆にあたって減損会計の日本基準を読み込んでいたときも、のれんの扱いが固定資産に寄りすぎている印象が拭えませんでした。当時の解説でも、のれんの減損はページ数が薄かったですよね。固定資産の付属のように扱っていた意識が反映されたのかもしれません。

そうした中で気になっているのは、のれんの償却期間の満了時には、設備投資と同じように、その後に得られるキャッシュ・フローもターミナルバリューとして見積るべき。その時点で企業価値がゼロになることはあり得ませんからね。でも、そんな実務やアドバイスをしていませんか。

解説本では、あまり突っ込んでは説明されていませんよね。減損の日本基準ではそのように見積るものと読めるはず。とはいえ、実務では償却期間の利益だけでしか判定されていないようにも見聞きします。これは、ターミナルバリューの扱いが明確になっていないことにも起因しているかと。

2002年に「固定資産の減損に係る会計基準」が設定されてから、今年で21年が経ちました。その間、実務が積み重ねられ、また、関係者も世代交代しています。そうしたた中で議論を重ねると、また別の結果となるかもしれませんね。

P.S.

日本基準に基づくのれんの減損におけるターミナルバリューの扱いについて知りたいときには、拙著『伝わる開示を実現する「のれんの減損」の実務プロセス』をご覧ください。減損の本ではあまり解説されることのない、この論点について、こっそりと踏み込んで解説しています。